Adriana da Silva Lins, de 47 anos e moradora da Vila Ema, na zona leste de São Paulo, trabalhava como ajudante geral na cozinha de uma escola. Ela perdeu o emprego e, sem renda em meio à pandemia, viu as dívidas se acumularem.

“É dívida de cartão, dívida de banco. Eu vendia cosméticos e também fiquei em dívida com isso, porque não conseguia receber das minhas clientes e não consegui pagar pelos produtos da Boticário, Natura, Avon. Foi virando uma bola de neve”, conta a mãe de três filhos.

Atualmente fazendo bicos como diarista e recebendo o Auxílio Brasil há dois meses, ela estima suas dívidas em cerca de R$ 20 mil – o que inclui também contas de luz em atraso. Com a mãe doente, a prioridade é comprar remédios e, assim, as dívidas vão ficando para depois.

“Isso faz eu me sentir péssima. Eu sempre gostei de ter minhas contas em dia, de ter meu nome limpo. E, de repente, você se vê um nada. Porque, quando a gente não tem o nome limpo, a gente não é nada”, afirma.

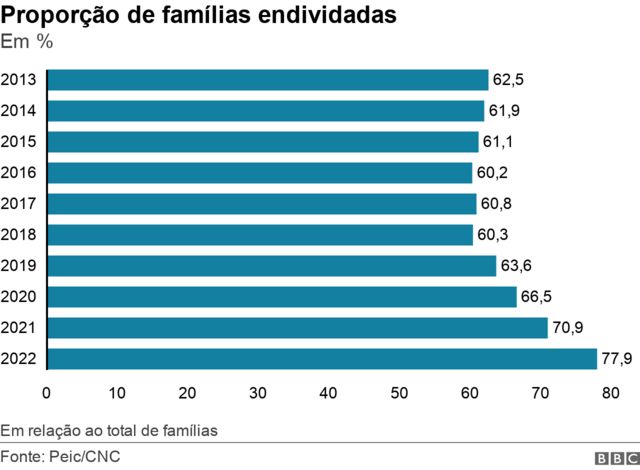

Os dois indicadores bateram recordes em 2022, segundo a Pesquisa de Endividamento e Inadimplência do Consumidor (Peic) da Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC).

E, com juros elevados e os mais pobres recorrendo ao crédito para fazer frente a despesas do dia a dia, o recorde poderá ser quebrado novamente este ano, prevê a entidade empresarial.

Para endereçar o problema, o governo federal espera lançar ainda em fevereiro o programa Desenrola, de renegociação de dívidas.

Os detalhes do programa – uma das promessas de campanha do presidente Luiz Inácio Lula da Silva (PT) – ainda não foram divulgados, mas a expectativa é de que a iniciativa priorize cerca de 40 milhões de brasileiros endividados com renda até dois salários mínimos (R$ 2.604, em valores atuais).

O governo também pretende lançar ainda este mês o novo Bolsa Família, que deve substituir o programa Auxílio Brasil, criado pelo governo Jair Bolsonaro (PL).

A mudança preocupa famílias de baixa renda que se endividaram com o empréstimo consignado do Auxílio Brasil – cujas parcelas são descontadas diretamente do benefício pago pelo governo federal. Elas temem mudanças no Cadastro Único e a possibilidade de serem excluídas do programa, ficando com a dívida do consignado para pagar.

O que explica o recorde de endividados

Em 2022, a cada 100 famílias brasileiras, 78 estavam endividadas. O patamar é o mais elevado da série histórica da Peic, com início em 2010.

Entre 2020 e 2022, a proporção de famílias endividadas passou de 66,5% para 77,9%, uma alta de 11,4 pontos percentuais.

No período, a taxa básica de juros da economia brasileira (Selic) foi elevada de 2% para os atuais 13,75% – nível que tem sido motivo de embates entre o governo e o Banco Central.

Izis Ferreira, economista da CNC, afirma que três fatores contribuíram para esse recorde de endividamento em 2022: a alta da inflação até a metade do ano, que corroeu o poder de compra das famílias; o incentivo crescente ao uso do cartão de crédito, através da oferta de novos produtos e serviços por bancos e fintechs; e, para os mais ricos, a demanda represada por serviços, como viagens e compra de passagens aéreas, geralmente pagos no cartão.

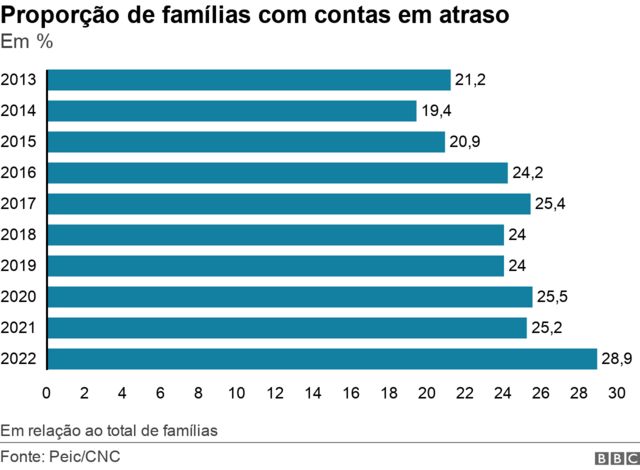

“A face negativa desse maior endividamento é a inadimplência, que também chegou a proporções recordes”, observa a analista.

Em 2022, a proporção de famílias brasileiras com contas em atraso chegou a 28,9%, também maior patamar da série histórica da Peic.

“Quando você tem mais dívidas no seu orçamento, num momento em que ainda tem uma inflação que incomoda, é mais difícil gerir esse orçamento e pagar tudo em dia”, diz Ferreira.

“O desafio para o consumidor hoje é pagar tudo isso num cenário de juros altos, porque os juros elevados aumentam o valor da dívida. Eles dificultam a renegociação e o pagamento de dívidas atrasadas. E esse contexto deve permanecer no ano de 2023”, prevê.

Segundo a economista, os juros de mercado – que chegaram a uma média de 52,1% ao ano para pessoas físicas em 2022, segundo dados do Banco Central – vão continuar elevados, devido à alta da inadimplência, do risco de não pagamento e da perspectiva de desaceleração da atividade econômica e do emprego neste ano.

“Nesse contexto de juros altos, teremos em 2023 mais famílias com dificuldades para pagar dívidas em dia e aquelas que já estão atrasadas vão enfrentar muita dificuldade de renegociar.”

Quem são os endividados: mulheres, jovens, de baixa escolaridade

Segundo a pesquisa da CNC, o endividamento tem rosto no Brasil: de mulher, com menos de 35 anos, ensino médio incompleto e moradora das regiões Sul ou Sudeste.

Em 2022, do total de mulheres, 79,5% se endividaram, comparado a 76,7% dos homens.

Entre as famílias lideradas por pessoas sem ensino médio completo, 31,2% tinham dívidas em atraso, comparado a 25,8% das famílias de pessoas com segundo grau completo.

“As mulheres trabalham mais na informalidade e em tempo parcial, e muitas são chefes de famílias, então elas têm uma condição de vulnerabilidade no mercado de trabalho maior do que os homens”, observa Izis Ferreira, da CNC.

“Com renda instável, o risco de atrasar dívidas é maior. E, como as mulheres usam modalidades de crédito de pior qualidade, quando essas dívidas atrasam, elas vão ficando muito caras.”

Para as mulheres, a principal forma de endividamento é o cartão de crédito e o carnê de loja, observa a economista.

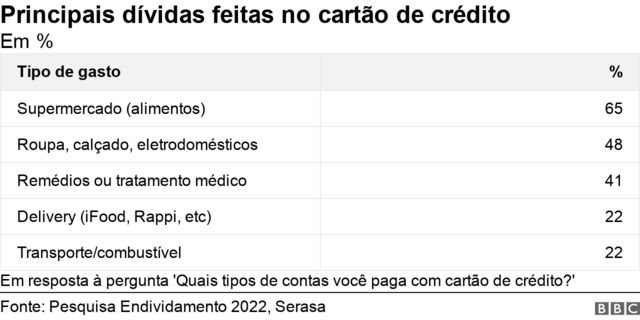

E o perfil das dívidas no cartão revela como essa modalidade de crédito tem sido usada como uma extensão do orçamento das famílias: das dívidas com cartão de crédito, 65% são referentes a compras no supermercado, e 41% a compra de remédios ou tratamento médico, segundo o Perfil e Comportamento do Endividamento Brasileiro 2022, da Serasa.

“O cartão é um crédito de acesso muito fácil, oferecido inclusive pelo varejo e com limites baixos, que facilitam esse acesso”, observa Patrícia Camillo, gerente da Serasa.

“Ele ainda é visto como um valor adicional ao orçamento mensal. As pessoas adquirem o cartão para fazer compras básicas, já considerando que, sem o cartão, o orçamento não é suficiente. Esse comportamento é o perigo do cartão e o que leva ele a ser o Top 1 das dívidas.”

Em 2022, o juro médio cobrado pelos bancos no rotativo do cartão chegou a 409,3% ao ano, uma alta de 61,9 pontos percentuais em relação a 2021, quando o juro foi de 395,4%. Assim, essa modalidade de crédito é uma das mais caras do mercado, junto ao cheque especial.

Ainda segundo os dados da Serasa, o país tinha 69,4 milhões de inadimplentes em dezembro de 2022 e o valor médio das dívidas por pessoa era de R$ 4,5 mil, somando um total de R$ 312 bilhões em dívidas em atraso.

Os novos endividados do consignado do Auxílio Brasil

Em 2022, um outro fator contribuiu para o aumento do endividamento entre os mais pobres no Brasil: a criação, às vésperas da eleição, do empréstimo consignado do Auxílio Brasil.

O empréstimo foi liberado em 10 de outubro, entre o primeiro e o segundo turno das eleições presidenciais em que o então presidente Jair Bolsonaro (PL) tentava a reeleição. Somente naquele mês, a modalidade movimentou mais de R$ 5 bilhões, segundo o Banco Central.

Quem tomou o empréstimo consignado em outubro, desde novembro está tendo seu Auxílio Brasil descontado. Quem recebia R$ 600, agora recebe R$ 440 após o pagamento da parcela mensal.

“Está sendo difícil, mas eu tinha ciência que ia estar sendo descontado”, diz Elisângela Cruz César, de 43 anos e moradora de uma área invadida na zona norte de São Paulo.

Dona de casa e mãe de seis filhos, Elisângela conta que tomou o empréstimo por conta do desemprego do marido, que é açougueiro, mas perdeu o trabalho durante a pandemia. Ainda desempregado, os dois têm no auxílio descontado agora sua única fonte de renda.

“A gente só não está passando necessidade mesmo porque tem ajuda, tem cesta básica”, afirma.

Elisângela conta que nunca tinha pegado um empréstimo na vida, o consignado do Auxílio foi sua primeira vez no mercado de crédito, já que nem cartão de crédito ela usa.

“Todo mundo que tinha o benefício e estava passando necessidade foi [fazer o empréstimo], nem pensou, porque quem tem criança não vai querer passar dificuldade. Era minha única opção, então eu fui e fiz”, lembra.

“Mas agora é bem preocupante, porque mudou o presidente e a regularização do CadÚnico [Cadastro Único] vai mudar muita coisa. Vai que de repente cancela, faz alguma coisa no benefício? Aí ou a gente paga [a dívida do consignado] por fora, ou então acaba sujando o nome da gente, que vai ficar com uma dívida nas costas”, diz a mãe de família.

No início deste mês, o novo governo mudou as regras do consignado para beneficiários do Auxílio Brasil.

Com a mudança, o desconto mensal máximo do benefício para pagamento das parcelas passa a ser de 5%. Antes, chegava a 40%.

A taxa de juros agora não vai poder passar de 2,5% ao mês e o número de parcelas não pode ser superior a seis. Anteriormente, o limite de juros era de 3,5% ao mês e o número máximo de parcelas chegava a 24.

As novas regras, no entanto, valem apenas para novos empréstimos.

Ansiedade, insônia, depressão

Para além do nome sujo – que dificulta a obtenção de novos créditos e financiamentos –, o aumento da inadimplência no país também tem efeito sobre a saúde e os relacionamentos familiares dos brasileiros.

Segundo a pesquisa da Serasa:

- 83% dos endividados têm dificuldade para dormir por conta das dívidas;

- 78% têm surtos de pensamentos negativos devido aos débitos vencidos;

- 74% afirmam ter dificuldade de concentração para realizar tarefas diárias;

- 62% sentem impactos no relacionamento conjugal;

- 61% vivem sensação de “crise e ansiedade” ao pensar na dívida;

- 53% revelam sentir “muita tristeza” e “medo do futuro”;

- 51% têm vergonha da condição de endividado;

- 33% não se sentem mais confiantes em cuidar de suas próprias finanças;

- 31% sentem impacto das dívidas no relacionamento com familiares.

Tatiane*, de 35 anos, está enfrentando essa realidade.

Antes empregada com carteira assinada, ela deixou o emprego em meio a uma gravidez de risco e agora trabalha por conta própria, vendendo roupas e produtos naturais. De um ano para cá, suas vendas diminuíram e ela acabou se endividando em três cartões e com o fornecedor dos produtos que vende.

“Com tudo isso, eu comecei a ter uma ansiedade muito forte, que eu não tinha. A ponto de não conseguir dormir, sentir dor no peito, ficar chorando o tempo todo”, conta a trabalhadora autônoma.

“Eu tenho duas crianças pequenas, as contas vão chegando. Nada espera e é muito complicado a gente ver as contas vencendo, as crianças precisando das coisas. Você começa a entrar em desespero, de ver que você não está conseguindo arcar com as obrigações.”

Programa Desenrola Brasil

Para Izis Ferreira, economista da CNC, Adriana, Elisângela e Tatiane são exemplos das pessoas que deveriam ser priorizadas no novo programa de renegociação de dívidas do governo federal.

“Quando falamos do perfil dos mais endividados e dos que mais atrasam dívidas é justamente para entendermos quem é preciso priorizar. Porque não adianta fazer um programa que tente trazer todo mundo de uma vez, será preciso dar preferência aos públicos mais vulneráveis, que têm dívidas atrasadas há mais tempo e estão sujeitas aos juros maiores”, diz a economista.

“São as famílias com dívidas atrasadas no cartão de crédito, as mulheres, as pessoas de menor renda, de menor escolaridade”, enumera.

“Para garantir o consumo futuro das famílias, que é um dos motores do crescimento, temos que resolver o problema da inadimplência e do endividamento.”

Na segunda-feira (14/2), o ministro da Fazenda, Fernando Haddad, afirmou que o desenho do programa Desenrola já está pronto para ser analisado por Lula. Caso seja aprovado pelo presidente, a expectativa é de que possa ser lançado ainda em fevereiro, depois do Carnaval.

Questionado pela BBC News Brasil sobre a provável data de lançamento e detalhes do novo programa, o Ministério da Fazenda afirmou apenas que “ainda não há uma previsão e nem detalhes, faremos uma ampla divulgação quando a data for definida”.

Segundo informações do jornal O Estado de S. Paulo, o programa deve focar quem ganha até dois salários mínimos e tem dívidas de até R$ 5 mil, atrasadas há mais de 180 dias em 31 de dezembro de 2022.

O Tesouro Nacional deve aportar R$ 20 bilhões em um fundo garantidor para as renegociações.

A ideia é que o banco escolhido pague a dívida ao credor e então faça um novo empréstimo para o cliente, com desconto. A taxa de juros deverá ser de até 1,99% ao mês (equivalente a 26,7% ao ano).

Caso o cliente não pague, terá o nome sujo de novo e o banco pode apresentar o contrato ao Tesouro, que honra a garantia de 100% do valor.

Ainda segundo o jornal, o programa deverá ter duas fases, a primeira voltada aos credores (bancos, varejistas, empresas de telefonia e de serviços públicos), que deverão manifestar o interesse em participar do programa e informar quanto de desconto estão dispostos a conceder sobre a dívida que têm a receber.

A partir dessa manifestação de interesse, será feita a seleção das empresas participantes do programa através de um modelo de leilão.

Na segunda fase do programa, os devedores poderão acessar um site a ser criado pelo governo para verificar quais dívidas podem ser quitadas sob as regras do Desenrola. O devedor poderá escolher o que pagar e a instituição com quem vai fazer a renegociação.

Adriana, a mãe de três filhos da zona leste de São Paulo com dívidas no cartão de crédito e contas de luz atrasadas, vê o programa com bons olhos e espera poder participar da renegociação.

“Se eu puder participar, vou com certeza. Tudo que eu mais quero é ter meu nome limpo. A coisa mais importante que a gente pode ter é nossa dignidade”, diz a diarista.

*O sobrenome da entrevistada foi omitido a pedido para preservar sua identidade. BBC